Компенсация за лечение зубов в ржд

Опубликовано: 16.04.2024

Нельзя сказать точно. Законодательством - он это делать не обязывается. А какие он принимает решения в своей деятельности - известно только самому профсоюзу.

Смотрите коллективный договор, Положение о премировании и иные положения предприятия на этот счет Все зависит от внутренних локальных актов.

Лечение зубов в бесплатной поликлинике.

Я инвалид первой группы. Имею я право на протезирование и лечение зубов бесплатно? Мне в поликлинике сказали, что у меня такого права нет. Если, все-таки у меня есть такая льгота, пришлите ссылку на документ (Закон) ?

К сожалению врачи - правы.

Вы имеете льготы по протезированию зубов, их имеют инвалиды всех групп, ног при условии: Ваш денежный доход ниже прожиточного минимума: стоите в очереди на бесплатное протезирование.

Лечение зубов у инвалидов

Я потратила 40000 т на лечение зубов ребёнку инвалиду детства могу ли я получить компенсацию у государства я не работаю.

Не сможете получить (ст. 219 НК РФ)

вы не сможете получить налоговый вычет, так как вы не работаете. Если работает супруг, то он сможет получить.

Лечение зубов для жд пенсионеров, платно если или нет!

Должны бесплатно оказывать лечение зубов.

Лечение зубов в государственных поликлиниках.

Могу ли я подать в суд за неправильно лечение зуба?лечил в платной государственной поликлинике, мне поставили неправильно препарат в зуб и воспалилась кость, лечусь у другого врача сейчас. Хотя бы могут вернуть мне деньги по чеку ?

Конечно можете. При предъявлении искового заявления в суд в отношении мед. учреждения апеллируйте нормами Гл.39 ГК РФ.

Да, можете. Нужно грамотно составить и направить претензию в медучреждение, где Вам некачественно оказали услуги. Затем обращаться в суд, прилагать к исковому заявлению договоры, чеки и квитанции об оплате услуг другому врачу. Суд присудит Вам возмещение+моральный вред.

Можете подать в суд но для начала надо зафиксировать доказательственную базу а именно то что лечение вам оказано неправильное. Пишите претензию в поликлинику и департамент здравоохранения собирайте все документы и справки.

можете подать, вам нужно изложить и предоставить письменные доказательства, указывающие на применение неправильного препарата при лечении зуба.

Отношения, возникающие в сфере охраны здоровья граждан в Российской Федерации, регулируются Федеральным законом от 21.11.2011 г. N 323-ФЗ "Об основах охраны здоровья граждан в Российской Федерации" (ст. 1), который определяет, в том числе, права и обязанности человека и гражданина, отдельных групп населения в сфере охраны здоровья, гарантии реализации этих прав (п. 2), а также права и обязанности медицинских организаций, иных организаций, индивидуальных предпринимателей при осуществлении деятельности в сфере охраны здоровья (п. 4), права и обязанности медицинских и фармацевтических работников (п. 5).

Данным Законом определено (ст. 2), что

под лечением понимается комплекс медицинских вмешательств, выполняемых по назначению медицинского работника, целью которых является устранение или облегчение проявлений заболевания или заболеваний либо состояний пациента, восстановление или улучшение его здоровья, трудоспособности и качества жизни (п. 8);

качеством медицинской помощи - совокупность характеристик, отражающих своевременность оказания медицинской помощи, правильность выбора методов профилактики, диагностики, лечения и реабилитации при оказании медицинской помощи, степень достижения запланированного результата (п. 21).

Статья 98 Закона предусматривает, что медицинские организации, медицинские работники и фармацевтические работники несут ответственность в соответствии с законодательством Российской Федерации за нарушение прав в сфере охраны здоровья, причинение вреда жизни и (или) здоровью при оказании гражданам медицинской помощи (часть 2).

Так же можете обратиться с жалобой в Роспотребнадзор приложив документы (чеки), некачественно оказанные медуслуги (Закон "О защите прав потребителей).

Конечно можете, но не забудьте перед этим провести экспертизу, которая докажет, что воспаление кости произошло именно от неправильного лечения зуба.

Да, можете, но нужно будет провести экспертизу.

Если заключение эксперта будет в Вашу пользу, то суд взыщет с медицинской организации материальный ущерб, компенсацию морального вреда, расходы на оплату экспертизы, на оплату услуг юриста.

Вы вправе взыскать с мед. учреждения, оказавшего услугу ненадлежащего качества, не только стоимость услуги по чеку, но также стоимость мед. услуг по устранению недостатков (лечение у другого врача) + штраф и компенсацию морального вреда в соответствии с Законом "О защите прав потребителей". Начните с подготовки письменной претензии клинике.

- Какие категории льгот есть в РЖД?

- Коллективный договор предусматривает три категории льгот для железнодорожников:

- Социальные льготы для работающих в оао «РЖД»

- Трудовые льготы в РЖД

- Льготы по оплате труда работникам

- Льготы по охране труда ржд

- Соцгарантии сотрудникам РЖД и их семьям

- Соцпакет с долевым участием

- Льготы нетрудоустроенным пенсионерам-железнодорожникам

Перечень льгот, полагающихся сотрудникам ОАО «РЖД» в 2020-2022 гг., изложен в коллективном договоре. Положения нового договора опираются на действующий договор и Отраслевое соглашение, подписанное 20.07.2016 г. Все перечисленные ниже льготы работникам РЖД и их семьям действуют до 31.12.2022 г.

- Соцпакет, полностью оплачиваемый работодателем.

- Соцпакет с долевым участием, оплачиваемый частично работодателем, а частично работником (пенсионером).

- Компенсируемый соцпакет — это определенный перечень социальных услуг, которые оплачиваются работником (пенсионером), а затем ему работодателем возмещаются понесенные затраты.

Получатели льгот — это работники и их дети младше 18 лет (только 1 ребенок на каждого сотрудника), и неработающие пенсионеры. Если же работник был уволен до оформления трудовой пенсии, то пользоваться льготами пенсионера РЖД он не сможет.

Социальные льготы — это те льготы для работников РЖД, которые напрямую защищают сотрудников и их семьи.Распоряжением ОАО «РЖД» от 20.10.2008 г. № 2188р утвержден Кодекс корпоративной социальной ответственности.В нем перечислены обязательства РЖД:

- Детям с 14 до 24 лет, чьи родители погибли от несчастного случая на производстве, оплачивается учеба в средних и/или высших профессиональных учебных заведениях.

- Близкие погибшего пользуются поддержкой при покупке жилья, а дети могут пользоваться детскими садиками предприятия.

- Погибшим или утратившим здоровье от террористического акта при исполнении своих служебных обязанностей, оплачивается лечение, а также полный комплекс реабилитационных мероприятий, включая психологическую и психотерапевтическую поддержку.

Каждый работник, независимо от занимаемой им в настоящий момент должности, получает льготы для сотрудников РЖД, которые обеспечивает и оплачивает компания:

- Оплачивается высшее образование, курсы профессиональной переквалификации, при этом без отрыва от производства (заочная форма обучения). 2 раза в год компания компенсирует расходы на проезд в плацкарте туда и обратно к месту учебы.

- Если сотрудник нуждается в жилплощади, то ему предоставляют жилье по договору из фонда РЖД, а все расходы по найму компенсируются новоселу в полном объеме.

- После призыва на службу в армию не позже, чем через 3 месяца после увольнения в запас, работник заново трудоустраивается. Ему выплачивается единовременная материальная помощь — 4,6 тыс. руб.

- Молодым сотрудникам на Крайнем севере предоставляется помощь по программе «Молодежь ОАО «Российские железные дороги».

- Из семьи, где трудоустроены в РЖД оба супруга, нельзя уволить сразу обоих по сокращению, кроме как если филиал полностью закрывается.

- Те работники, которым до достижения пенсионного возраста осталось 2 года или меньше, а также их стаж в компании превышает 20 лет, пользуются преимуществом оставления на работе при сокращении.

Вам нужна консультация эксперта по этому вопросу? Опишите вашу проблему и наши юристы свяжутся с вами в ближайшее время.

Эти льготы железнодорожникам защищают финансовые интересы всех сотрудников, поддерживая стабильный уровень их доходов.

При росте цен, текущем уровне инфляции, колебании курса рубля — доходы работников остаются на стабильно высоком уровне. ОАО «РЖД» обязуется:

- Ежегодно индексировать зарплату, опираясь на озвученные Центробанком данные по инфляции.

Выплачивать зарплату дважды в месяц (по 50%). - Предоставить работникам зарплатную банковскую карту и полностью оплачивать ее обслуживание. Если работник хочет сменить банк и карту, то оплачивать ее обслуживание он будет уже самостоятельно.

- За праздники начислять оплату в двойном размере

- Не допускать переработки свыше 24 часов в месяц или 120 часов в год.

- Женщинам на Крайнем севере, а также работникам в условиях труда, приравненным к опасным, установлена 36-часовая рабочая неделя с полным окладом.

- Предоставить каждому работнику у раз в год оплачиваемый отпуск — 28 дней, инвалидам — до 30 дней, а работникам младше 18 лет — 31 день. Тем, кто работает в опасных и/или вредных условиях, отпуск увеличивается на 7 дней.

- Сверх обязательной нормы еще 14 дней неоплачиваемого отпуска предоставить:

Родителям 2 и больше детей младше 14 лет;

Родителям детей-инвалидов младше 18 лет;

Матерям-одиночкам и отцам-одиночкам с детьми младше 14 лет.

РЖД стремится обеспечить каждого сотрудника достойными условиями труда, мотивируя его к увеличению производительности труда.Всем работникам оплачиваются:

- Полный комплект (в 2 экземплярах) спецодежды, обувь, индивидуальной защиты для выполнения должностных обязанностей.

- Медосмотры и диспансеризация, а также связанные с ними расходы на проезд и проживание.

- Молоко (для занятых на вредных производствах), либо выплачивается компенсация.

- Если на работе по вине компании или вследствие профзаболевания сотрудник получает группу инвалидности, то ему по факту оформления нового социального статуса положена разовая выплата компенсации:

1 группа — 9 окладов (среднемесячных заработков);

2 группа — 6 окладов;

3 группа — 3 оклада.

Деньги не получит тот, кто находился на работе в пьяном виде или в состоянии наркотического опьянения. - Семье погибшего на производстве сотрудника (ФЗ № 125 от 24.07.1998 г.), положена разовая компенсация — 24 оклада погибшего. Если получателей несколько, то сумма поделена будет между всеми поровну.

- Детям погибшего сотрудника каждый месяц платят 3,5 тыс. руб. каждому, пока им не исполнится 18 лет (для учащихся ж/д транспорта — до 24 лет).

- Путевым обходчикам и ремонтникам обеспечивается бесплатное трехразовое горячее питание, а при необходимости обеспечивается приобретение товаров первой необходимости.

Эти льготы для железнодорожников помогают существенно сэкономить на целом перечне расходов:

- Все сотрудники, в том числе награжденные почетными наградами и знаками отличия, их дети младше 18 лет (ученики и студенты ж/д учебных заведений — до 24 лет), а также дети сотрудников, погибших от несчастного случая, младше 18 лет бесплатно пользуются ж/д проездом к месту учебы, проживания, лечения и обратно. Студенты заочной формы обучения могут дважды в год бесплатно съездить и сдать сессию.

- Бесплатная медицинская помощь по полису ОМС в объеме, предусмотренном нормативными актами Министерства здравоохранения.

- Написав заявление, 1 раз в год при оформлении очередного отпуска можно получить материальную помощь. Ее сумма в каждом конкретном случае обязательно согласовывается с профсоюзом.

- Молодоженам и молодым родителям в честь радостного события предоставляется 5 дней оплачиваемого отпуска, а в случае смерти члена семьи — 3 дня.

- В случае смерти работника из-за несчастного случая и/или травмы, полученной на производстве, его семья получит разовую компенсацию на погребение — 23 тыс. руб.

- Помимо обязательного государственного пособия при рождении ребенка, полагающегося матери из Фонда соцстраха, родителям выплачивается разовое пособие — 4,6 тыс. руб., как и при усыновлении.

- Матерям, ушедшим в декретный отпуск, выплачивается пособие сверх выплачиваемого Фондом соцстраха, чтобы общая сумма дохода была равна среднемесячному заработку. Выплата прекращается после достижения ребенком возраста 3 лет.

- В декрете мать получает каждый месяц дополнительное пособие — 4,6 тыс. руб., пока малышу не исполнится 3 года, даже если в семье помимо новорожденного уже есть старшие дети. Если же детей сразу родилось 2 и больше, то пособие выплачивается на каждого ребенка в полном размере.

- При увольнении сотруднику выплачивается компенсация в размере от 1 до 6 среднемесячных заработков (смотря какая причина, насколько продолжителен стаж), а награжденным знаками отличия компенсация увеличивается на 50%.

Частично расходы на эти льготы сотрудникам РЖД несет сама компания, а частично — сам работник:

- Можно присоединиться к корпоративной системе негосударственного пенсионного обеспечения, реализуемой фондом «Благосостояние».

- Лечиться, пользоваться санаторно-курортным лечением, отдыхать сотрудники и их дети могут в филиалах ОАО «РЖД-ЗДОРОВЬЕ».

- Дети по заявлениям родителей и направлениям от компании «РЖД» обучаются в частных учебных заведениях по согласованию с профсоюзом.

- Тем, кто покупает готовое или строящееся жилье, или строит дом самостоятельно, оказывают финансовая поддержка: предоставляются займы и субсидии на льготных условиях.

- При посещении платных секций по физкультуре, компенсируется (до 20 тыс. руб. на каждого в год).

Каждый филиал назначает сумму компенсаций на оплату абонементов в спортклубах

Чтобы стать получателем данной категории льгот, необходимо иметь стаж работы в ОАО «РЖД» не менее 10 лет, а в отдельных случаях 15-20 лет.Если же уход на пенсию связан с установлением инвалидности из-за травмы, полученной на рабочем месте, либо по причине профессионального заболевания, то стаж для назначения льгот значения не имеет.Неработающие пенсионеры РЖД получают:

- Льготы на проезд железнодорожникам в ж/д транспорте (и их дети младше 18 лет).

Герои СССР, труда, РФ и награжденные орденами Славы и Трудовой Славы получают каждый месяц 7,5 тыс. руб. Эти средства выделяются из Благотворительного фонда «Почет». - Ставшие пенсионерами до 01.01.2008 г., и не получающие негосударственную пенсию, получают 1 раз в месяц материальную помощь, сумма которой определяется компанией.

- Бесплатное лечение в медучреждениях РЖД, за которыми они закреплены.

- По согласованию с профсоюзом предоставляется или компенсируется покупка топлива (нуждающимся).

- Оплачивается изготовление зубных протезов, а в случае необходимости и их ремонт.

- После смерти пенсионера, его семья получит компенсацию на погребение — 6,9 тыс. руб.

- Каждый год компания оплачивает путевки сотрудникам, а 5% от этого количества передаются бесплатно пенсионерам.

Социальные и трудовые льготы — это эффективный инструмент для сохранения штата компании и привлечения новых сотрудников.

Целевые программы ОАО «РЖД» направлены на привлечение к работе на железной дороге молодежи из семей своих сотрудников для продолжения трудовой династии.

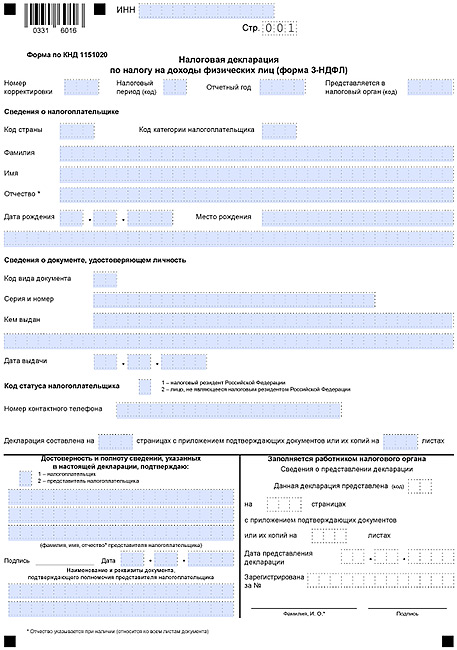

Согласно статье 219 Налогового кодекса Российской Федерации вы имеете право получить социальный налоговый вычет в отношении сумм, уплаченных за услуги по лечению в медицинских учреждениях (клиниках) и возврат части уплаченного подоходного налога.

Кто имеет право на соответствующий вычет?

Вычет, о котором идет речь, вправе получать российские налогоплательщики, которые совершили расходы:

- по оплате лечения собственных зубов;

- по оплате услуг стоматологической клиники, которые оказаны супругу, родителям, детям в возрасте до 18 лет.

Человек правомочен получить соответствующий вычет, если:

- он оплатил лечение зубов для себя или родственников за счет собственных средств (то есть не за счет субсидии от работодателя, к примеру);

- стоматологическая клиника, в которой он или его родственники лечили зубы, имеет лицензию;

- в году, в котором были оплачены услуги по лечению зубов, у него были доходы, с которых уплачивался НДФЛ по ставке 13% (в общем случае данный доход представлен зарплатой по трудовому договору).

Как получить налоговый вычет за лечение зубов

Вычет можно получить:

1. Через Налоговую инспекцию (ФНС). В этом случае компенсация будет представлять собой единовременную денежную выплату в размере 13% от расходов на услуги по лечению зубов, но не более 15 600 рублей (13% от максимальной суммы, с которой по закону может быть рассчитан вычет — 120 000 рублей). Выплата от ФНС переводится гражданину в установленном порядке по окончании года, в котором он оплатил услуги стоматологической клиники.

2. Через работодателя. В этом случае компенсация будет представлена суммами, отражающими факт уменьшения НДФЛ, ежемесячно начисляемого на зарплату человека (в этом случае вычет, как правило, выплачивается по факту перечисления сотруднику 1 месячной зарплаты); законной неуплаты данного налога в полном объеме (в этом случае выплата НДФЛ продолжается до конца года или до достижения суммы в 13% от расходов налогоплательщика на стоматологические услуги либо 15 600 рублей).

Рассмотрим то, как получить налоговый вычет за лечение зубов по 1 и 2 схемам подробнее.

Вычет за лечение зубов: обращение в ФНС.

Оформление компенсации через ФНС предполагает подготовку комплекта документов:

- паспорта;

- справки 2-НДФЛ, а также декларации 3-НДФЛ за год, в котором человек оплачивал услуги стоматологической клиники;

- заявления на вычет по специальной форме (можно запросить его непосредственно у налоговиков, а также проконсультироваться у них на предмет корректного заполнения данного документа);

- копии квитанций и прочих документов, которые могут отразить факт оплаты заявителем услуг стоматологической клиники;

- копии договора со стоматологической клиникой на оказание услуг; копии лицензии соответствующей медицинской организации (если сведения о ней не отражены в договоре);

- справки, удостоверяющей оплату медицинских услуг (выдается она стоматологической клиникой по установленной законом форме).

Если налогоплательщик оплачивал лечение зубов родственника, то для ФНС также потребуются документы, подтверждающие родство заявителя с пациентом стоматологической клиники.

Вычет на лечение зубов: как его оформить у работодателя

Для решения рассматриваемой задачи необходимо:

1. Запросить в ФНС (придется все же однократно обратиться в данное ведомство в рамках соответствующего механизма оформления вычета) уведомление о праве гражданина на вычет за лечение зубов.

Для этого нужно направить налоговикам:

- заявление по установленной форме (опять же, по просьбе налогоплательщика его могут предоставить прямо в налоговой инспекции, а также помочь с заполнением);

- комплект тех же документов, что перечислены в предыдущем разделе статьи (за исключением справки 2-НДФЛ и декларации 3-НДФЛ, их предоставление необязательно).

Получив заявление и указанные документы, ФНС возьмет 30 дней на подготовку уведомления.

2. Направить в бухгалтерию работодателя:

- уведомление, полученное из ФНС;

- заявление на получение вычета (по форме работодателя или в свободной форме).

После получения данных документов работодатель начнет предоставлять налогоплательщику вычет, представленный законной неуплатой части НДФЛ или неуплатой полной суммы НДФЛ, исчисляемого с зарплаты — соотносительно с величиной вычета, которая составляет 13% от расходов человека на оплату услуг, что оказаны стоматологической клиникой.

Более подробную информацию о процедуре оформления социального налогового вычета можно получить в налоговой инспекции или на сайте ФНС РФ www.nalog.ru

Для получения справки в ГАУЗ «КСП» для предоставления в налоговую инспекцию необходимо:

- Обратиться по адресу: г. Чита, ул. Угданская, д. 8, регистратура.

- При себе иметь договор на оказание медицинских услуг, чеки, ИНН.

- Обязательно указать, за кого оформляется вычет: заявитель, супруг (супруга), сын (дочь), мать (отец).

Прием документов ежедневно с 13-00 до 15-00 ч.

Выдача готовых справок: вторник, пятница с 13-00 до 16-00 ч.

Из этой статьи вы узнаете

- как оформляется возврат подоходного налога за лечение зубов,

- какие документы необходимы.

Налоговый вычет за лечение зубов – это возможность вернуть часть денег, потраченных на стоматологические услуги, что регламентируется статьей 219 Налогового кодекса РФ. Налоговый вычет представляет из себя возврат уплаченного вами подоходного налога, и поэтому вы можете вернуть себе часть денег (в размере до 13% от стоимости лечения). Следовательно, получить вычет могут только те граждане, которые официально работают и платят подоходный налог.

Вниманию пациентов нашей клиники –

после прохождения лечения, протезирования или имплантации зубов в отделениях нашей клиники мы предоставляем вам пакет документов, которые вам потребуются для предоставления в налоговую службу. Речь идет об – 1) копии договора на оказание медицинских услуг, 2) медицинской справке установленной формы, 3) платежных документах. Этот пакет документов вы можете заказать в нашей клинике заранее, предварительно сообщив, к какому числу нам будет необходимо их подготовить.

Важно : возврат налога за лечение зубов можно оформить не только за собственное лечение, но и за понесенные расходы на лечение родственников (супруг, родители, дети до 18 лет). Но в этом случае вы будете обязаны предоставить в налоговую службу еще и документы, подтверждающие ваше родство. Задать вопросы по оформлению налогового вычета – вы можете по следующим телефонам в нашей клинике: +7 (495) 106-02-36 или +7 (495) 106-02-48 .

Расчет возврата налога за лечение зубов –

Возврат налога за лечение зубов не может быть осуществлен в большем размере, чем объем перечисленного вами в бюджет подоходного налога. Второй момент – вы можете вернуть только до 13% от стоимости лечения, протезирования или имплантации, но не более 15 600 рублей за календарный год.

Это связано с тем, что стоматологические услуги (согласно решению нашего правительства) – не относятся к дорогостоящим видам лечения, и поэтому существует ограничение на максимальную сумму, с которой можно сделать вычет. Эта сумма составляет 120 000 рублей за 1 календарный год (120 000 рублей * 13% = 15 600 рублей). Но существует и еще одно ограничение: сумма 15 600 рублей относится не только к вычету за лечение зубов, а вообще ко всем социальным вычетам.

Таким образом, сумма всех социальных вычетов (включая обучение, лечение или пенсионные взносы) – не может рассчитываться с суммы больше чем 120 000 рублей. То есть, если вы уже оформляли какие-либо социальные вычеты за обучение или пенсионные взносы (например, вы оплатили 40 000 рублей за обучение), то возврат налога за лечение зубов можно будет оформить только с оставшейся суммы – 80 000 рублей (80 000 рублей * 13% = 10 400 рублей).

Пример : в 2020 году Сидоров А.А. заплатил за протезирование зубов 165 000 рублей. При этом за 2020 год он заработал 700 000 рублей и, соответственно, уплатил в бюджет подоходный налог в размере 91 000 рублей. В связи с тем, что лечение, протезирование и имплантация зубов не входит в перечень дорогостоящих видов лечения – налоговый вычет будет рассчитываться в любом случае только с суммы в 120 000 рублей. Поэтому Сидоров А.А. сможет вернуть себе только следующую сумму: 120 000 рублей * 13% = 15 600 рублей .

Подать документы на налоговый вычет Сидоров А.А. сможет только в 2021 году, причем на данный момент снято ограничение по срокам подачи заявления на вычет (раньше это можно было сделать только в период с 1 января по 30 апреля). Согласно п.2 ст.88 Налогового кодекса заявление рассматривается в течение 3 месяцев, после чего в течение 10 дней налоговая должна направить вам уведомление о предоставлении или об отказе в предоставлении налогового вычета.

Если вы выбрали способ получения денег не через работодателя, а через налоговую инспекцию, то положительном решении вопроса о предоставлении налогового вычета – деньги переводятся в течении 1 месяца на указанный вами в декларации 3-НДФЛ счет (это может быть номер счета карты Сидорова А.А). Но существует и второй вариант того, как можно получить налоговый вычет за лечение зубов.

Существует 2 возможности получить налоговый вычет:

- через налоговую инспекцию (в этом случае налоговый вычет возвращается одной суммой целиком налоговой инспекцией – на указанный в декларации 3-НДФЛ номер счета Сидорова А.А).

- через работодателя (в этом случае налоговый вычет возвращается не напрямую), и в том случае какое-то время с вашей заработной платы просто не будет удерживаться подоходный налог в размере 13% (НДФЛ).

Документы для налогового вычета на лечение зубов –

Процесс получения вычета на лечение состоит из сбора и подачи документов в налоговую инспекцию, проверки документов налоговой инспекцией и перевода денег.

1) Вы должны собрать следующие документы –

- договор на оказания медицинских услуг,

- справка об оплате медицинских услуг,

- подтверждающие расходы документы (чеки, платежки),

- справка 2-НДФЛ, которая подтверждает уплаченный вами подоходный налог (причем, если за год вы работали в нескольких местах, то нужно взять справки с каждого места работы).

- при получении вычета за родственников необходимо также предоставить документы, подтверждающие степень родства.

Также нужно самостоятельно заверить копии документов, которые будете сдавать в налоговую инспекцию.

2) Заполнение декларации 3-НДФЛ и заявления на возврат налога –

На основании собранных вами документов вам будет необходимо подготовить налоговую декларацию по форме 3-НДФЛ, а также заполнить заявление в налоговую инспекцию на возврат налога. Это наиболее сложный этап получения налогового вычета, но есть большое количество онлайн-сервисов, в которых вам за 3% от суммы вычета помогут заполнить все документы.

3) Подать документы в налоговую инспекцию –

Заявление на налоговый вычет, заполненную декларацию 3-НДФЛ и также заверенный пакет документов – вы должны направить в налоговую инспекцию. Вы можете сделать это лично (в этом случае налоговый инспектор проверит пакет документов и сразу скажет – все ли вы заполнили правильно). Второй вариант – вы можете отправить пакет документов в налоговую инспекцию по почте, причем необходимо это сделать «ценным письмом с описью вложения».

4) Ожидание результатов проверки и выплаты денег –

Проверка по закону длится в течение трех месяцев, и по ее результатам (в течение еще 10 дней) – вам должны направить уведомление о предоставлении или об отказе в предоставлении налогового вычета. В некоторых случаях вас также могут пригласить в налоговую инспекцию для уточнения каких-либо деталей или для предоставления оригиналов документов.

Если был выбран способ возврата денежных средств напрямую физическому лицу, то налоговая обычно перечисляет деньги (на указанный в декларации 3-НДФЛ счет физического лица) – в течение 1 месяца. Вся процедура получения вычета обычно занимает от 2 до 4 месяцев.

За какой период можно получить налоговый вычет?

При этом учтите, что подать декларацию и вернуть деньги можно лишь в году, который будет следующим за годом оплаты (т.е. если вы прошли курс стоматологического лечения в 2020 году, то вы не сможете подать документы на вычет также в 2020 году). Кроме того, налоговый вычет можно оформить сразу за 3 года. Например, в 2021 году вы можете оформить налоговый вычет не только за 2020 год, а сразу за 2018, 2019, 2020 годы. Надеемся, что наша статья оказалась Вам полезной!

- Какие категории льгот есть в РЖД?

- Коллективный договор предусматривает три категории льгот для железнодорожников:

- Социальные льготы для работающих в оао «РЖД»

- Трудовые льготы в РЖД

- Льготы по оплате труда работникам

- Льготы по охране труда ржд

- Соцгарантии сотрудникам РЖД и их семьям

- Соцпакет с долевым участием

- Льготы нетрудоустроенным пенсионерам-железнодорожникам

Перечень льгот, полагающихся сотрудникам ОАО «РЖД» в 2020-2022 гг., изложен в коллективном договоре. Положения нового договора опираются на действующий договор и Отраслевое соглашение, подписанное 20.07.2016 г. Все перечисленные ниже льготы работникам РЖД и их семьям действуют до 31.12.2022 г.

- Соцпакет, полностью оплачиваемый работодателем.

- Соцпакет с долевым участием, оплачиваемый частично работодателем, а частично работником (пенсионером).

- Компенсируемый соцпакет — это определенный перечень социальных услуг, которые оплачиваются работником (пенсионером), а затем ему работодателем возмещаются понесенные затраты.

Получатели льгот — это работники и их дети младше 18 лет (только 1 ребенок на каждого сотрудника), и неработающие пенсионеры. Если же работник был уволен до оформления трудовой пенсии, то пользоваться льготами пенсионера РЖД он не сможет.

Социальные льготы — это те льготы для работников РЖД, которые напрямую защищают сотрудников и их семьи.Распоряжением ОАО «РЖД» от 20.10.2008 г. № 2188р утвержден Кодекс корпоративной социальной ответственности.В нем перечислены обязательства РЖД:

- Детям с 14 до 24 лет, чьи родители погибли от несчастного случая на производстве, оплачивается учеба в средних и/или высших профессиональных учебных заведениях.

- Близкие погибшего пользуются поддержкой при покупке жилья, а дети могут пользоваться детскими садиками предприятия.

- Погибшим или утратившим здоровье от террористического акта при исполнении своих служебных обязанностей, оплачивается лечение, а также полный комплекс реабилитационных мероприятий, включая психологическую и психотерапевтическую поддержку.

Каждый работник, независимо от занимаемой им в настоящий момент должности, получает льготы для сотрудников РЖД, которые обеспечивает и оплачивает компания:

- Оплачивается высшее образование, курсы профессиональной переквалификации, при этом без отрыва от производства (заочная форма обучения). 2 раза в год компания компенсирует расходы на проезд в плацкарте туда и обратно к месту учебы.

- Если сотрудник нуждается в жилплощади, то ему предоставляют жилье по договору из фонда РЖД, а все расходы по найму компенсируются новоселу в полном объеме.

- После призыва на службу в армию не позже, чем через 3 месяца после увольнения в запас, работник заново трудоустраивается. Ему выплачивается единовременная материальная помощь — 4,6 тыс. руб.

- Молодым сотрудникам на Крайнем севере предоставляется помощь по программе «Молодежь ОАО «Российские железные дороги».

- Из семьи, где трудоустроены в РЖД оба супруга, нельзя уволить сразу обоих по сокращению, кроме как если филиал полностью закрывается.

- Те работники, которым до достижения пенсионного возраста осталось 2 года или меньше, а также их стаж в компании превышает 20 лет, пользуются преимуществом оставления на работе при сокращении.

Вам нужна консультация эксперта по этому вопросу? Опишите вашу проблему и наши юристы свяжутся с вами в ближайшее время.

Эти льготы железнодорожникам защищают финансовые интересы всех сотрудников, поддерживая стабильный уровень их доходов.

При росте цен, текущем уровне инфляции, колебании курса рубля — доходы работников остаются на стабильно высоком уровне. ОАО «РЖД» обязуется:

- Ежегодно индексировать зарплату, опираясь на озвученные Центробанком данные по инфляции.

Выплачивать зарплату дважды в месяц (по 50%). - Предоставить работникам зарплатную банковскую карту и полностью оплачивать ее обслуживание. Если работник хочет сменить банк и карту, то оплачивать ее обслуживание он будет уже самостоятельно.

- За праздники начислять оплату в двойном размере

- Не допускать переработки свыше 24 часов в месяц или 120 часов в год.

- Женщинам на Крайнем севере, а также работникам в условиях труда, приравненным к опасным, установлена 36-часовая рабочая неделя с полным окладом.

- Предоставить каждому работнику у раз в год оплачиваемый отпуск — 28 дней, инвалидам — до 30 дней, а работникам младше 18 лет — 31 день. Тем, кто работает в опасных и/или вредных условиях, отпуск увеличивается на 7 дней.

- Сверх обязательной нормы еще 14 дней неоплачиваемого отпуска предоставить:

Родителям 2 и больше детей младше 14 лет;

Родителям детей-инвалидов младше 18 лет;

Матерям-одиночкам и отцам-одиночкам с детьми младше 14 лет.

РЖД стремится обеспечить каждого сотрудника достойными условиями труда, мотивируя его к увеличению производительности труда.Всем работникам оплачиваются:

- Полный комплект (в 2 экземплярах) спецодежды, обувь, индивидуальной защиты для выполнения должностных обязанностей.

- Медосмотры и диспансеризация, а также связанные с ними расходы на проезд и проживание.

- Молоко (для занятых на вредных производствах), либо выплачивается компенсация.

- Если на работе по вине компании или вследствие профзаболевания сотрудник получает группу инвалидности, то ему по факту оформления нового социального статуса положена разовая выплата компенсации:

1 группа — 9 окладов (среднемесячных заработков);

2 группа — 6 окладов;

3 группа — 3 оклада.

Деньги не получит тот, кто находился на работе в пьяном виде или в состоянии наркотического опьянения. - Семье погибшего на производстве сотрудника (ФЗ № 125 от 24.07.1998 г.), положена разовая компенсация — 24 оклада погибшего. Если получателей несколько, то сумма поделена будет между всеми поровну.

- Детям погибшего сотрудника каждый месяц платят 3,5 тыс. руб. каждому, пока им не исполнится 18 лет (для учащихся ж/д транспорта — до 24 лет).

- Путевым обходчикам и ремонтникам обеспечивается бесплатное трехразовое горячее питание, а при необходимости обеспечивается приобретение товаров первой необходимости.

Эти льготы для железнодорожников помогают существенно сэкономить на целом перечне расходов:

- Все сотрудники, в том числе награжденные почетными наградами и знаками отличия, их дети младше 18 лет (ученики и студенты ж/д учебных заведений — до 24 лет), а также дети сотрудников, погибших от несчастного случая, младше 18 лет бесплатно пользуются ж/д проездом к месту учебы, проживания, лечения и обратно. Студенты заочной формы обучения могут дважды в год бесплатно съездить и сдать сессию.

- Бесплатная медицинская помощь по полису ОМС в объеме, предусмотренном нормативными актами Министерства здравоохранения.

- Написав заявление, 1 раз в год при оформлении очередного отпуска можно получить материальную помощь. Ее сумма в каждом конкретном случае обязательно согласовывается с профсоюзом.

- Молодоженам и молодым родителям в честь радостного события предоставляется 5 дней оплачиваемого отпуска, а в случае смерти члена семьи — 3 дня.

- В случае смерти работника из-за несчастного случая и/или травмы, полученной на производстве, его семья получит разовую компенсацию на погребение — 23 тыс. руб.

- Помимо обязательного государственного пособия при рождении ребенка, полагающегося матери из Фонда соцстраха, родителям выплачивается разовое пособие — 4,6 тыс. руб., как и при усыновлении.

- Матерям, ушедшим в декретный отпуск, выплачивается пособие сверх выплачиваемого Фондом соцстраха, чтобы общая сумма дохода была равна среднемесячному заработку. Выплата прекращается после достижения ребенком возраста 3 лет.

- В декрете мать получает каждый месяц дополнительное пособие — 4,6 тыс. руб., пока малышу не исполнится 3 года, даже если в семье помимо новорожденного уже есть старшие дети. Если же детей сразу родилось 2 и больше, то пособие выплачивается на каждого ребенка в полном размере.

- При увольнении сотруднику выплачивается компенсация в размере от 1 до 6 среднемесячных заработков (смотря какая причина, насколько продолжителен стаж), а награжденным знаками отличия компенсация увеличивается на 50%.

Частично расходы на эти льготы сотрудникам РЖД несет сама компания, а частично — сам работник:

- Можно присоединиться к корпоративной системе негосударственного пенсионного обеспечения, реализуемой фондом «Благосостояние».

- Лечиться, пользоваться санаторно-курортным лечением, отдыхать сотрудники и их дети могут в филиалах ОАО «РЖД-ЗДОРОВЬЕ».

- Дети по заявлениям родителей и направлениям от компании «РЖД» обучаются в частных учебных заведениях по согласованию с профсоюзом.

- Тем, кто покупает готовое или строящееся жилье, или строит дом самостоятельно, оказывают финансовая поддержка: предоставляются займы и субсидии на льготных условиях.

- При посещении платных секций по физкультуре, компенсируется (до 20 тыс. руб. на каждого в год).

Каждый филиал назначает сумму компенсаций на оплату абонементов в спортклубах

Чтобы стать получателем данной категории льгот, необходимо иметь стаж работы в ОАО «РЖД» не менее 10 лет, а в отдельных случаях 15-20 лет.Если же уход на пенсию связан с установлением инвалидности из-за травмы, полученной на рабочем месте, либо по причине профессионального заболевания, то стаж для назначения льгот значения не имеет.Неработающие пенсионеры РЖД получают:

- Льготы на проезд железнодорожникам в ж/д транспорте (и их дети младше 18 лет).

Герои СССР, труда, РФ и награжденные орденами Славы и Трудовой Славы получают каждый месяц 7,5 тыс. руб. Эти средства выделяются из Благотворительного фонда «Почет». - Ставшие пенсионерами до 01.01.2008 г., и не получающие негосударственную пенсию, получают 1 раз в месяц материальную помощь, сумма которой определяется компанией.

- Бесплатное лечение в медучреждениях РЖД, за которыми они закреплены.

- По согласованию с профсоюзом предоставляется или компенсируется покупка топлива (нуждающимся).

- Оплачивается изготовление зубных протезов, а в случае необходимости и их ремонт.

- После смерти пенсионера, его семья получит компенсацию на погребение — 6,9 тыс. руб.

- Каждый год компания оплачивает путевки сотрудникам, а 5% от этого количества передаются бесплатно пенсионерам.

Социальные и трудовые льготы — это эффективный инструмент для сохранения штата компании и привлечения новых сотрудников.

Целевые программы ОАО «РЖД» направлены на привлечение к работе на железной дороге молодежи из семей своих сотрудников для продолжения трудовой династии.

Читайте также: